悪く言えば、助教授も人間です。

生活があります。

家系的に金には一生困らないと申しており、

趣味で助教授をやっていると述べておりました。

「大学の教授なんて、みんな趣味でしょ?お金のために研究してるわけじゃない」

だって、お金、いらないんだもの。

普通に他の教授を見ていると、

おそらくその女性の偏見ですが、ね。w

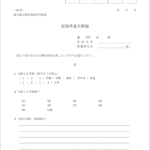

相続額、およそ2億1000万円

養子縁組による節税額を「約3000万円」と仮定すると、元の相続額(課税対象額)は相続税の税率と基礎控除額に基づいて逆算できます。ただし、相続税の計算は累進課税方式のため、正確な計算には各税率区分を考慮する必要があります。

—

### 前提条件

1. **節税効果**:養子を1人増やすことで基礎控除が600万円増加し、課税対象額が減少。

2. **節税額**:3000万円

3. **養子縁組後の基礎控除**:**4800万円**(法定相続人が3人の場合:配偶者 + 子供1人 + 養子1人)

4. **養子縁組前の基礎控除**:**4200万円**(法定相続人が2人の場合:配偶者 + 子供1人)

—

### 相続税の税率表(累進課税)

| 課税対象額(基礎控除後) | 税率 | 控除額 |

|————————–|——-|———-|

| 1000万円以下 | 10% | 0円 |

| 3000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

—

### 計算手順

1. **節税額3000万円に該当する課税対象額の減少幅を計算**

– 節税額は税率×課税対象額で計算されるため、減少幅を逆算。

– 仮に累進課税の中で「税率40%(課税対象額1億~2億円)」部分に該当するとすると:

\[

減少額 \times 40\% = 3000万円

\]

\[

減少額 = \frac{3000万円}{0.4} = 7500万円

\]

2. **元の課税対象額(基礎控除後)を推定**

– 養子縁組前の課税対象額 = 「養子縁組後の課税対象額 + 減少額7500万円」

– この課税対象額は、基礎控除(4200万円)を差し引いた後の金額であるため、元の相続財産額は:

\[

元の相続財産額 = 課税対象額 + 基礎控除

\]

3. **具体例**

– **養子縁組後**:課税対象額が1億円(基礎控除4800万円 + 課税対象1億円 = 総財産1億4800万円)。

– **養子縁組前**:課税対象額が1億7500万円(総財産1億7500万円 + 基礎控除4200万円 = 総財産2億1700万円)。

—

### 結論

元の相続額は、おおよそ**2億1000万円~2億2000万円程度**と推定されます。ただし、正確な額は税率区分や分配状況により異なります。専門家に依頼して詳細な計算を行うことをおすすめします。

わお。

こんな話が休憩室なんかで

飛び交っている。

大学教授も人間。

普通に、生活してるのですな。